di Giovanni Caprio

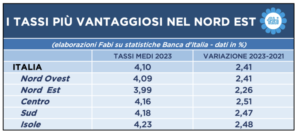

I tassi medi praticati dalle banche, secondo un’indagine della Federazione Autonoma Bancari Italiani-FABI, sono più cari per le famiglie italiane che vivono in Abruzzo, Basilicata, Calabria, Campania, Molise e Puglia (4,18%) e per quelle che risiedono in Sardegna e Sicilia (4,23%) rispetto alla media nazionale del 4,1%.

Al contrario, nelle regioni settentrionali, le condizioni di accesso al credito per acquistare immobili sono più favorevoli rispetto al resto del Paese: 4,09% nel Nord Ovest (Liguria, Lombardia, Piemonte e Valle d’Aosta) e 3,99% nel Nord Est (Emilia-Romagna, Friuli-Venezia Giulia, Trentino Alto Adige e Veneto). Nel Centro (Lazio, Marche, Toscana e Umbria) si sono invece registrati gli aumenti più significativi negli ultimi due anni con uno spread di 251 punti.

Insomma, l’Italia è divisa in due anche sul costo dei prestiti per comprare casa, con mutui meno cari al Nord e interessi alle stelle nel Sud e nelle Isole. Mentre per quanto riguarda le regioni del Centro, i tassi hanno subìto incrementi più ampi: fra il 2021 e il 2023 lo spread è schizzato di 251 punti e gli interessi arrivati al 4,16% medio, nelle Isole la variazione è stata di 248 punti e al Sud di 247. Si tratta di interessi più alti che “mangiano” un punto di reddito disponibile. Il peso dei debiti passa così dal 9.5% del 2019 al 10,5% del 2023.

Scrivono i ricercatori della FABI:

Un punto percentuale degli stipendi delle famiglie italiane “mangiato” dai tassi d’interesse sui debiti, dai mutui ai prestiti fino al credito al consumo. La quota delle rate rispetto al reddito disponibile è passata dal 9,50% del 2019 al 10,55% di marzo scorso e, visti i successivi aumenti del costo del denaro, questa percentuale, è destinata salire: aumenterà ancora l’incidenza della spesa per interessi sul reddito disponibile. Del resto, la calda estate dei tassi è ormai nel pieno e se c’è ancora spazio per porre fine alla corsa sfrenata verso l’alto, non si fa più in tempo a correre ai ripari dall’erosione del reddito. Se, infatti, il peso degli interessi continua a togliere il fiato a chi deve rimborsare un debito a tasso variabile e inibisce chi deve accenderne uno nuovo, con l’aumento del costo del denaro le famiglie rischiano di diventare sempre più poveri. L’analisi dell’andamento della spesa per gli interessi delle famiglie italiane negli ultimi anni non si esaurisce solo in un aumento delle rate ma restituisce qualcosa di molto più grave. Solo alla fine dei primi tre mesi del 2023 il costo del debito ha raggiunto una percentuale pari al 10,55% rispetto al reddito disponibile, a fronte del 9,50% di fine 2019. Nei cinque anni osservati, si rileva una progressiva salita di questo indicatore che nel 2020 era al 9,75%, nel 2021 al 10,20% e nel 2022 al 10,40%. Nell’arco temporale in esame, il conflitto aperto tra la Banca centrale europea e l’inflazione ha quindi “mangiato” un punto di reddito disponibile delle famiglie italiane e, se le cattive notizie non sono finite, le decisioni di politica monetaria non smetteranno di incidere sul benessere delle famiglie italiane e di lasciare importanti cicatrici finanziarie.

Una situazione gravissima che si riversa sulle tantissime famiglie indebitate, che in Italia sono 6,8 milioni, pari a circa il 25% del totale e, di queste, 3 milioni e mezzo hanno un mutuo per l’acquisto di una casa. Una situazione che porterà a raddoppiare nel corso del 2023 le rate dei nuovi mutui a tasso fisso, mentre quelli a tasso variabile vedranno il “rimborso” mensile salire del 60-70%. Insomma, per un mutuo a tasso fisso da 200.000 euro di 25 anni (il tasso medio applicato dalle banche potrebbe essere superiore al 6%), la rata mensile sarà di 1.341 euro; per un prestito da 100.000 euro, sempre di 25 anni, col tasso al 5,6%, la rata mensile sarà, invece, di 627 euro. Quanto ai vecchi mutui, invece, nessuna differenza per quelli a tasso fisso, mentre le rate di quelli a tasso variabile hanno subìto aumenti fino al 75%. Qui per approfondire la ricerca della FABI: https://www.fabi.it/2023/07/29/interessi-sui-mutui-piu-alti-nel-mezzogiorno-e-nelle-isole/.

Nei giorni scorsi è stato presentato, intanto, il rapporto di Cgil nazionale, Sunia e Udu sul disagio abitativo “Casa: un’emergenza irrisolta”, dove ancora una volta si evidenzia come il disagio abitativo sia una componente importante dell’allarmante situazione di povertà crescente e dell’aumento delle disuguaglianze sociali che attraversano il Paese. Il solo numero degli sfratti emessi, nonostante il blocco delle esecuzioni per la pandemia e la chiusura dei tribunali, rappresenta plasticamente il senso di una gravissima emergenza: gli sfratti sono stati 236 mila negli ultimi cinque anni, di cui 205 mila per morosità. Mentre l’edilizia residenziale pubblica continua ad essere del tutto insufficiente a rispondere alla domanda abitativa delle famiglie più disagiate: la percentuale di alloggi assegnati in rapporto alle richieste presentate presso i Comuni è mediamente inferiore al 5%. Il rapporto si occupa anche degli studentati, evidenziando che in Italia ci sono 824 mila studenti universitari fuori sede e che a fronte di questo numero, nel 2022, i posti letto negli alloggi universitari a garanzia del diritto allo studio sono 40 mila: dunque soltanto il 4,9% degli studenti trova alloggio nelle residenze pubbliche o, comunque, convenzionate con gli enti pubblici per il diritto allo studio. Un livello di copertura insufficiente a rispondere alle esigenze abitative e ben inferiori rispetto agli altri Paesi europei. Ricordiamo che nei giorni scorsi si è sbloccata la terza rata del PNRR ma proprio a scapito degli studentati: l’obiettivo programmato per gli alloggi universitari è stato spostato dalla terza alla quarta rata. “Campa cavallo che l’erba cresce”. Qui il rapporto CGIL- SUNIA- UDU: https://binaries.cgil.it/pdf/2023/07/18/140421328-e0ac55c0-9741-46aa-93f2-47536fad2bd9.pdf.

Dopo il mancato rifinanziamento con la legge di Bilancio 2023 del Fondo di sostegno all’affitto previsto dalla legge 431/98 per garantire alle famiglie più bisognose un sostegno nel pagamento dei canoni e il Fondo per la morosità incolpevole, siamo ora alle battute finali del Reddito di cittadinanza, l’unica misura di contrasto alla povertà di carattere universale. È sempre più definita la postura di queste destre nei confronti di chi si trova in condizioni di povertà.

Commenta per primo