di Francesco Paolo Riglietti

Il decreto legge del 19 maggio 2020 n. 34, il c.d. “decreto rilancio”, presenta grosse novità rispetto ai precedenti provvedimenti che prevedevano incentivi fiscali. In primo luogo, innalza le detrazioni fiscali al 110% dell’importo dei lavori (il c.d. “Superbonus”), ripartendole in 5 quote annuali invece che in 10, ed inoltre rende tali detrazioni completamente trasferibili.

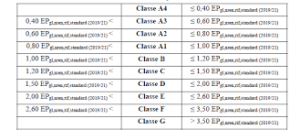

In particolare, l’articolo 119 del citato decreto individua tutte le tipologie dei lavori che permettono di usufruire delle detrazioni al 110%, i soggetti beneficiari, gli adempimenti necessari e le penali. Queste disposizioni modificano quelle già vigenti che disciplinano gli interventi di recupero del patrimonio edilizio, inclusi quelli antisismici e di riqualificazione energetica. Il decreto individua alcuni interventi c.d. “trainanti” ed altri c.d. “trainati”. Per usufruire del Superbonus è necessario effettuare almeno un intervento trainante, al quale si possono aggiungere uno o più interventi trainati, purché i lavori soddisfino i requisiti tecnici previsti e l’immobile, nel suo complesso, ottenga un miglioramento di due classi energetiche, risultanti dall’A.P.E. (Attestato di Prestazioni Energetiche). Le Linee Guida Nazionali per l’Attestazione della Prestazione Energetica degli edifici stabiliscono che la classe di prestazione energetica dell’edificio è determinata sulla base dell’indice di prestazione energetica globale non rinnovabile dell’edificio EPgl,nren, per mezzo del confronto con una scala di classi prefissate, ognuna delle quali rappresenta un intervallo di prestazione energetica definito. La classe energetica è rappresentata da un indicatore alfabetico in cui la lettera G rappresenta la classe con l’indice di prestazione più elevato e con maggiori consumi energetici, mentre la lettera A rappresenta la classe con il miglior indice di prestazione e minori consumi energetici. La classe A è suddivisa in 4 livelli da A1 ad A4, in ordine crescente di livello di prestazione energetica.

Scala di classificazione degli edifici sulla base dell’indice di prestazione energetica globale non rinnovabile Epgl,nren.

Un’importante novità introdotta dal decreto, è riportata nell’art. 121, al comma 1, e prevede la completa trasferibilità delle detrazioni, poiché offre la possibilità, in alternativa alla detrazione in 5 anni, di ottenere uno sconto in fattura dal fornitore oppure di cedere il credito di imposta ad altri soggetti, fra cui anche istituti di credito o altri intermediari finanziari, e questi a loro volta possono ulteriormente cedere il credito, che di fatto diventa circolante come una moneta.

Questo è un principio estremamente importante perché le detrazioni diventano un sistema di pagamento emesso dallo Stato, circolante senza limitazioni ed accettato, su base volontaria, dagli installatori, dagli istituti di credito e dagli altri intermediari finanziari (ad es. le ESCo, o Energy Service Company). Poiché tutti possono utilizzare il credito di imposta in compensazione delle tasse e, in caso di superamento della capienza, possono cederlo alle banche o ad altri intermediari, queste detrazioni diventano simili ad una moneta circolante all’interno del territorio nazionale che, per lo Stato, rappresenta un futuro minore prelievo fiscale. Esse hanno l’enorme vantaggio di stimolare l’economia, incrementando la domanda interna e quindi il PIL (Prodotto Interno Lordo), poiché generano lavoro sia per le società installatrici, sia per i tecnici che devono predisporre la documentazione necessaria (ingegneri, architetti, geometri, commercialisti, amministratori di condominio, ecc.). Le società installatrici, a loro volta, possono pagare i loro dipendenti ed i fornitori, e così via, generando un effetto moltiplicatore per cui le detrazioni fiscali faranno aumentare il PIL molto più del mancato introito dello Stato dovuto alla minore raccolta fiscale, verosimilmente esso sarà di 2/3 volte maggiore. Questo incremento del PIL genererà ovviamente un prelievo fiscale che compenserà quasi completamente il minor gettito fiscale dovuto alle citate detrazioni, provocando così nel complesso un miglioramento del rapporto debito pubblico/PIL.

Questo provvedimento va sicuramente nella direzione della transizione energetica poiché lo Stato promuove i settori dell’efficientamento energetico e dell’utilizzo delle fonti di energia rinnovabile, ottenendo anche il vantaggio di ridurre la nostra dipendenza dalle fonti fossili e migliorando così la bilancia dei pagamenti. Grazie al nostro clima ed alla nostra posizione geografica, rispetto ad altri Paesi del Nord Europa, possiamo sfruttare meglio l’energia del sole mediante l’impiego di pannelli fotovoltaici, con la quale possiamo riscaldare e raffrescare le nostre abitazioni, cucinare, produrre acqua calda sanitaria, rifornire la macchine elettriche e, tramite i sistemi di accumulo, utilizzare di notte l’energia prodotta di giorno, vendendo sulla rete l’energia in eccesso. Il decreto incentiva comunque anche altre tipologie di impianti e di fonti rinnovabili (es. il geotermico), nonché il miglioramento antisismico.

Ma cosa prevede nel dettaglio il decreto rilancio?

Ambito soggettivo di applicazione del decreto rilancio

I beneficiari del Superbonus per le spese sostenute dal 1° luglio 2020 al 31 dicembre 2021 sono:

- a) i condomìni;

- b) le persone fisiche, al di fuori dell’esercizio di attività di impresa, arti e professioni, su unità immobiliari;

- c) gli Istituti Autonomi Case Popolari (IACP), comunque denominati nonché gli enti aventi le stesse finalità sociali dei predetti Istituti;

- d) le cooperative di abitazione a proprietà indivisa;

- e) le organizzazioni non lucrative di utilità sociale, le organizzazioni di volontariato e le associazioni di promozione sociale;

- f) le associazioni e società sportive dilettantistiche.

- g) le comunità energetiche rinnovabili.

Ambito oggettivo

Il Superbonus spetta per gli interventi trainanti di riqualificazione energetica e di adozione di misure antisismiche degli edifici nonché per eventuali interventi trainati, realizzati congiuntamente ai primi.

Sia gli interventi trainanti sia quelli trainati devono essere realizzati su:

− parti comuni di edifici residenziali in condominio;

− edifici residenziali unifamiliari e relative pertinenze;

− unità immobiliari residenziali funzionalmente indipendenti e con uno o più accessi autonomi dall’esterno site all’interno di edifici plurifamiliari e relative pertinenze.

Infine, sulle singole unità immobiliari residenziali e relative pertinenze all’interno di edifici in condominio possono essere realizzati solo interventi trainati.

Tutti gli interventi devono essere effettuati su edifici o unità immobiliari esistenti, e non in fase di nuova costruzione. L’agevolazione spetta anche a fronte di interventi realizzati mediante demolizione e ricostruzione inquadrabili nella categoria della “ristrutturazione edilizia” ai sensi dell’articolo 3, comma 1, lett. d) del D.P.R. 6 giugno 2001, n. 380 (“Testo unico delle disposizioni legislative e regolamentari in materia edilizia”).

Interventi trainanti

L’art. 119 del decreto innalza al 110% le detrazioni previste negli articoli 14 e 16 del decreto-legge 4 giugno 2013, n. 63, convertito, con modificazioni, dalla legge 3 agosto 2013, n. 90, per le spese sostenute dal contribuente dal 1° luglio 2020 fino al 31 dicembre 2021, da ripartire tra gli aventi diritto in cinque quote annuali di pari importo, per gli interventi trainanti ai quali si possono aggiungere quelli trainati.

Gli interventi trainanti sono i seguenti:

- a) interventi di isolamento termico delle superfici opache verticali, orizzontali e inclinate che interessano l’involucro dell’edificio con un’incidenza superiore al 25 per cento della superficie disperdente lorda dell’edificio o dell’unità immobiliare situata all’interno di edifici plurifamiliari (sono riferiti al cappotto termico esterno o all’insufflaggio con materiale isolante nei muri dotati di intercapedine);

- b) interventi sulle parti comuni degli edifici per la sostituzione degli impianti di climatizzazione invernale esistenti con impianti centralizzati per il riscaldamento, il raffrescamento o la fornitura di acqua calda sanitaria, a condensazione, a pompa di calore, ivi compresi gli impianti ibridi o geotermici, anche abbinati all’installazione di impianti fotovoltaici e relativi sistemi di accumulo, ovvero con impianti di microcogenerazione o a collettori solari;

- c) interventi sugli edifici unifamiliari o sulle unita’ immobiliari situate all’interno di edifici plurifamiliari che siano funzionalmente indipendenti e dispongano di uno o più accessi autonomi dall’esterno, per la sostituzione degli impianti di climatizzazione invernale esistenti con impianti per il riscaldamento, il raffrescamento o la fornitura di acqua calda sanitaria, a condensazione, a pompa di calore, ivi compresi gli impianti ibridi o geotermici, anche abbinati all’installazione di impianti fotovoltaici e relativi sistemi di accumulo, ovvero con impianti di microcogenerazione, a collettori solari;

- d) miglioramento antisismico (art. 16 del decreto-legge 4 giugno 2013).

Esempio di insufflaggio nell’intercapedine

Per usufruire delle detrazioni, è necessario che i citati interventi trainanti riportati nelle lettere a), b) e c), insieme a quelli trainati, complessivamente, producano il miglioramento di almeno due classi energetiche dell’edificio o delle unità immobiliari situate all’interno di edifici plurifamiliari ovvero, se ciò non sia possibile, il conseguimento della classe energetica più alta, da dimostrare mediante l’attestato di prestazione energetica (A.P.E.). Inoltre gli interventi di cui sopra devono soddisfare i requisiti minimi previsti dai decreti di cui al comma 3-ter dell’articolo 14 del citato decreto-legge 4 giugno 2013, n. 63.

Interventi trainati

Il Superbonus spetta anche per i seguenti interventi trainati che siano eseguiti congiuntamente ad almeno uno degli interventi trainanti di cui sopra, per le spese sostenute dal 1° luglio 2020 al 31 dicembre 2021:

− interventi di efficientamento energetico indicati nell’articolo 14 del decreto-legge n. 63 del 2013 (cd. “ecobonus”), nei limiti di spesa previsti dalla legislazione vigente per ciascun intervento (schermature solari, microcogeneratori, infissi, caldaie a condensazione, impianti di climatizzazione invernali con generatori di calore, ecc.);

− l’installazione di infrastrutture per la ricarica di veicoli elettrici negli edifici di cui all’articolo 16-ter del citato decreto-legge n. 63 del 2013;

– installazione di impianti solari fotovoltaici connessi alla rete elettrica su edifici ai sensi dell’articolo 1, comma 1, lettere a), b), c) e d), del regolamento di cui al decreto del Presidente della Repubblica 26 agosto 1993, n. 412, purché l’energia non auto-consumata in sito ovvero non condivisa per l’autoconsumo, venga ceduta al Gestore dei Servizi Energetici (GSE) Spa (scambio sul posto);

– l’installazione contestuale o successiva di sistemi di accumulo integrati negli impianti solari fotovoltaici.

Interventi diversi da quelli rientranti nel Superbonus

La Circolare n. 24/E datata 8 agosto 2020 dell’Agenzia delle Entrate chiarisce che, per gli interventi diversi da quelli che danno diritto al Superbonus (poiché non effettuati congiuntamente agli interventi trainanti), restano applicabili le agevolazioni già previste dalla legislazione vigente in materia di riqualificazione energetica, di seguito riportati:

− interventi di riqualificazione energetica degli edifici disciplinati dall’articolo 14 del decreto-legge n. 63 del 2013, per i quali la detrazione attualmente prevista va dal 50 per cento all’85 per cento delle spese sostenute, in base alla tipologia di interventi effettuati, da ripartire in 10 quote annuali;

− l’installazione di impianti solari fotovoltaici, che rientrano tra gli interventi finalizzati al risparmio energetico di cui all’articolo 16-bis, comma 1, lett. h), del TUIR (Testo Unico delle Imposte sui Redditi, DPR 22 dicembre 1986, n. 917), nonché dell’installazione contestuale o successiva dei sistemi di accumulo funzionalmente collegati agli impianti solari fotovoltaici stessi, per i quali la detrazione è attualmente pari al 50 per cento delle spese sostenute da ripartire in 10 quote annuali;

− l’installazione di infrastrutture per la ricarica di veicoli elettrici negli edifici, che rientrano tra gli interventi ammessi alla detrazione di cui all’articolo 16-ter del decreto legge n. 63 del 2013, pari al 50 per cento delle spese sostenute, da ripartire tra gli aventi diritto in 10 quote annuali di pari importo.

Nel caso in cui vi siano interventi che rientrino nel Superbonus ed altri che rientrino nella categoria della ristrutturazione edilizia di cui al citato articolo 16-bis del TUIR, ai quali spetta una detrazione pari al 50 per cento delle spese (ad esempio, il rifacimento dell’impianto idraulico), il contribuente potrebbe fruire di entrambe le agevolazioni purché le spese riferite ai due diversi interventi siano distintamente contabilizzate e siano rispettati gli adempimenti specificamente previsti in relazione a ciascuna detrazione.

Un’altra novità introdotta dal decreto rilancio consiste nel fatto che, per tutti i citati interventi, anche se singolarmente non danno diritto al Superbonus, oltre alla detrazione di imposta, è possibile optare per la cessione o lo sconto in fattura. La stessa possibilità viene estesa anche a quelli di recupero o restauro della facciata degli edifici esistenti, ivi inclusi quelli di sola pulitura o tinteggiatura esterna, per i quali spetta il c.d. “bonus facciate”, introdotto dalla legge di Bilancio 2020 (articolo 1, comma 219 e 220, della legge 27 dicembre 2019, n. 160). In definitiva, il citato decreto estende la trasferibilità della detrazione di imposta anche agli altri interventi, indipendentemente dal fatto che rientrino o meno nel Superbonus.

Poiché una delle citate opzioni consiste nella cessione, agli istituti di credito, dei crediti di imposta relativi al Superbonus (110% con detrazione in 5 quote annuali), le maggiori banche hanno comunicato la disponibilità ad acquistarli alle seguenti condizioni:

– da 102,00 € a 103.00 € per ogni 110,00 € di credito di imposta, se il cedente è una persona fisica o un condominio (pari ad una percentuale che varia dal 92.7% al 93.6% del valore nominale del credito);

– da 100,00 € a 101.00 € per ogni 110,00 € di credito di imposta se il cedente è un’impresa (dal 90.9% al 91.8% del valore nominale del credito).

In pratica, la banca paga completamente gli interventi ammessi al Superbonus.

Per i crediti di imposta diversi dal Superbonus con compensazione in 10 quote annuali, le banche sono disponibili ad acquistarli a prezzi che variano da 78.00 € a 80,00 € per ogni 100,00 € di credito di imposta. Ad esempio, se la banca acquista il credito di imposta (del 50%) al 80%, essa paga il 40% dell’importo totale dell’intervento, per cui il beneficiario deve pagare il restante 60%.

In conclusione, il giudizio per questo Superbonus è estremamente positivo, poiché incentiva, in maggior misura rispetto alle precedenti agevolazioni fiscali, un percorso virtuoso di riqualificazione energetica degli immobili che lo rende alla portata di tutti, anche di coloro che non possono sostenere, neanche parzialmente, le spese per i lavori di riqualificazione. E’ tuttavia auspicabile un aumento degli stanziamenti che attualmente ammontano ad un totale di circa 14,5 miliardi fino al 2027.

La completa trasferibilità degli incentivi fiscali è una delle proposte del Piano di Salvezza Nazionale (www.pianodisalvezzanazionale.it), predisposto da un gruppo di esperti di economia, di finanza, di sistemi monetari, ecc., che lo ha trasmesso, nel mese di aprile 2020, a tutti i Parlamentari della Repubblica e che prevede, in sintesi 5 proposte per risollevare l’economia:

– la realizzazione di una Piattaforma Elettronica Integrata denominata “SIRE”, per la gestione semplificata di tre tipi di conti correnti elettronici (bancario presso il Mediocredito Centrale, di risparmio presso il Tesoro e fiscale presso il Ministero dell’Economia e Finanze), finalizzata alla creazione e gestione delle risorse necessarie alle coperture economiche per le misure urgenti di sostegno a Stato, famiglie, lavoratori e imprese, connesse all’emergenza COVID-19;

– l’attivazione di conti di risparmio pubblici presso il Tesoro, per prestare liquidità direttamente allo Stato, con somme trasferibili come i normali conti correnti bancari;

– l’emissione di Buoni di Solidarietà e Protezione ed altre misure urgenti per mettere al riparo il risparmio nazionale e lo straordinario fabbisogno dello Stato dai rischi derivanti dalle turbolenze sui mercati finanziari internazionali, presenti e future (riservati solo al mercato c.d. “retail”, costituito da società e da risparmiatori italiani);

– il potenziamento urgente del sistema creditizio pubblico del Paese attraverso la trasformazione degli istituti di credito e finanziari, già parzialmente o totalmente partecipati dal Ministero delle Finanze, in enti di interesse pubblico che godano di uno statuto speciale garantito dallo Stato contro i fallimenti e le liquidazioni (in analogia alle banche pubbliche tedesche e francesi);

– l’emissione di biglietti di Stato (o statonote) in forma cartacea e/o elettronica.

Alcune di queste proposte sono state recepite dal Governo (come l’emissione dei BTP Italia e dei BTP Futura), ed altre sono attualmente allo studio (i conti di risparmio, l’utilizzo di banche pubbliche ed il SIRE). L’emissione dei biglietti di Stato a corso legale interno, non convertibili, di fonte non bancaria e senza creazione di nuovo debito, che sarebbero permessi dalla nostra Costituzione, che non infrangerebbero i Trattati Europei, e che sarebbero assolutamente indispensabili in questo momento di crisi economica con il PIL ridotto di circa il 10%, non sono purtroppo oggetto del dibattito politico. E’ auspicabile invece che tale materia venga posta all’ordine del giorno, poiché questa soluzione, se implementata, fornirebbe preziosa liquidità aggiuntiva all’economia reale.

Commenta per primo